(本稿は、2009年2月20日時点でのデータを元に作成されています。)

図6の結果は、確かに図5で見たよりもパフォーマンスは向上しているとはいえ、実際にトレードに使いたくなるような水準とは言えそうにありません。そこで、売買シグナルに工夫を加えてみます。

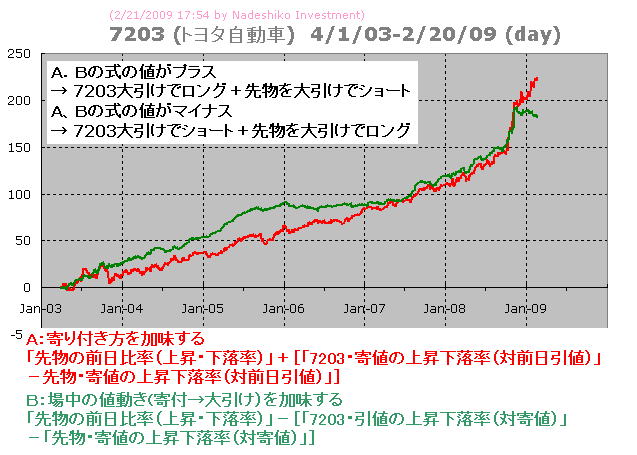

図7のAは、先物の前日比上昇・下落に、今日のトヨタの寄付が先物に対して相対的に高い(安い)寄付をしたら明日も高い(安い)という、「前日引値に対して今日の寄付は高かったか、安かったか」を加味しています。

例えば、今日のトヨタの寄値が前日引値より0・5%安かったとしても、先物の寄値が前日引値より0・8%安ければ、トヨタは先物よりも0・3%高く寄り付いたことになります。その日の先物の引値が前日比マイナス0・3%より高ければ図中にあるAの式の値はプラスになりますから、「トヨタをロング(+先物をショート)」となります。つまり、トヨタの寄付が先物よりも勢いがよければ、翌日もトヨタの株価は伸びるだろうという想定です。

一方、Bは、寄付から大引けまでの値動きを加味したもので、場中にトヨタと先物の値動きが乖離した場合には、翌日の寄付にそれが解消されるだろうという想定に基づいています。

例えば、先物が寄付から大引けまで0・5%の上昇であったのに対して、トヨタは1%上昇したとします。この日の先物の大引けが前日比プラス0・5%より低ければ、Bの式の値はマイナスです。よって、この場合は「トヨタをショート(+先物をロング)」となります。

先に見た2つの例に比べると、累積パフォーマンスはどちらも一段改善されています。パフォーマンスの水準からすると、今ひとつ物足りない印象があるかもしれませんが、安定度がはるかに増している点は大いに注目してよいでしょう。

ところで、先に日経平均とファストリの株価の乖離を見ました。とくに08年半ば以降、日経平均が急落した局面でファストリは逆に上昇し、乖離が拡大している点が目を引きます。市場コメントで「ファストリが逆行高」と言われる状況ですが、寄与度が高いはずなのに、なぜこうした現象が起きるのか。そうした点も含めて、次回も引き続き、株価指数との関係から個別株のトレードについて考えていきます。